Primeiro, sabemos que toda empresa precisa de capital para financiar seu avanço, de tal modo, veremos mais sobre o Venture Capital. Assim, esses ativos podem ser de si próprio ou de terceiros, nesse último caso, existem diversas maneiras de se ter a quantia que precisa.

Portanto, a decisão sobre qual escolher dependerá de uma série de fatores, como as condições do mercado e o estágio de avanço da empresa. Isto é, os fundos de Private Equity e de Venture Capital estão entre as chances para que a firma tenha sua melhor versão.

Todavia, muita gente não tem esses conceitos claros na mente e é comum que ocorra uma certa confusão. Neste artigo, vamos explicar cada um deles com mais detalhes, bem como, mostrar as suas diferenças.

Assim, se você estiver a procura formas de conseguir recursos para fazer sua empresa crescer, ou ainda se for um Advogado de Startups saberá sobre estes tipos de investimento. Acompanhe!

O Que é Venture Capital?

Venture Capital é um tipo de ação, na qual os recursos são dados a empresas com expectativas de avanço rápido e lucro alto, ou seja, um efeito disso é que esse tipo de aplicação é dado para as pequenas e médias empresas.

A injeção de recursos pode ocorrer de diversas formas, como exemplo:

- por meio da aquisição de ações;

- ou de direitos de participação.

No entanto, vale destacar que estamos falando de mais do que um simples ato de financiar, já que o investidor vai, de fato, se tornar dono de uma parte da empresa e compartir a gestão com o investidor.

Assim sendo, outra forma é que o Venture Capital se dê por meio de fundos de investimentos formados para essa finalidade. No Brasil, os fundos, regulados pela Comissão de Valores Mobiliários, são constituídos como:

- Fundos de Investimento em Participações (FIP);

- ou Fundos Mútuos de Investimento em Empresas Emergentes (FMIEE).

Estes, portanto, são fundos que investem em startups e que já sabem seu molde de receita e, a partir do momento em que aplicam, passam a fazer parte do seu quadro societário.

Gestores

Os gestores de Venture Capital, também são focados em analisar quem são os fundadores das startups à serem investidas. Em geral, como essa fase já é mais avançada, existe um rigor para as métricas às ordens.

Além disso, muitos fundos de Venture Capital focam em startups que já passaram pelo MVP (prova inicial e simplificada de funcionamento da solução) e já estão em plena função. Esse tipo de negócio, normalmente, precisa de aporte para impulsionar o avanço e dar escala ao negócio.

Ainda que, a startup já esteja em um estágio mais avançado, é uma empresa em fase inicial, seja pré-operacional ou recém-chegada ao mercado. Por isso, o Venture Capital é tido como uma forma de investir com risco elevado. Afinal, todo empreendedor sabe que, na prática, algumas coisas nem sempre agem como esperado, não é?

Isso quer dizer que, por mais que o modelo de negócios tenha estrutura, seja testado e etc, não há como garantir que os resultados serão iguais aos que haviam sido projetados quando a empresa for submetida a implacável pesquisa de mercado.

Então, é claro que existem diversas maneiras de minimizar os riscos e lançar um produto ou serviço com grandes chances de ser bem-aceito. Tendo uma gestão eficiente e um suporte eficaz. Ainda assim, os riscos são maiores do que aqueles de aplicar em uma empresa já totalmente operacional e sobre a qual você tem números reais, e não apenas projeções.

Como Funciona?

A princípio, você já deve ter visto aquela cena clássica do empreendedor diante do powerpoint tentando vender sua ideia ou sua empresa para algum investidor, ou melhor, se bobear, já até passou por essa situação, não é mesmo? Faz parte do processo.

No caso do Venture Capital, no entanto, quando os investidores decidem injetar dinheiro em uma empresa, sua atuação não se limita a dar os recursos para a empresa e ficar esperando as coisas acontecerem para pegar o lucro e partir para a próxima.

O intuito é dar suporte para startups e negócios por meio da compra de uma participação acionária, que em regra é minoritária. Além do apoio financeiro, isso pode envolver também uma parceria mais próxima com os sócios, inclusive trazendo executivos para ocupar cargos estratégicos na empresa.

Há uma expectativa em termos de propriedade e controle da empresa, assim como metas de retorno esperado sobre o investimento e exigência de proteções e preferências contratuais. Esse é um dos pontos que as empresas precisam avaliar antes de buscar investimentos por meio de Venture Capital: os sócios estão dispostos a receber esse tipo de orientação e a lidar com outros sócios apontados pelo fundo de investimento?

Como dito, a ideia é que esse negócio cresça rápido e tenha altos lucros. Quando isso se materializa, a empresa passa a valer mais e o fundo pode se retirar do negócio, permitindo que os cotistas resgatem suas cotas com lucro, se tudo der certo. Esse é o chamado “exit”. – E o Advogado de Startups participa durante todas essas práticas de negociações e investimentos -.

O que é Private Equity?

De forma geral, são fundos que investem capital diretamente nas empresas. Diferentemente do que ocorre no mercado de ações, esse tipo de aporte é feito em empresas que não têm capital aberto. Em troca, os investidores recebem uma participação no capital social dessas empresas.

Ele pode ser feito diretamente por empresas, instituições, fundos de aplicação ou até mesmo por investidores individuais. Da mesma forma que ocorre com o Venture Capital, a inversão via private equity também pode prever outros tipos de suporte, como participação na gestão e na entrega de expertise.

O investimento é realizado quando a startup desenvolve margens lucrativas, fluxo de caixa estável e vai além de gerar receita. Outro detalhe é que o negócio também tem estrutura e capacidade para atender uma quantidade significativa de dívida.

Dessa forma, as empresas de PE (Private Equity) observam as principais métricas financeiras, incluindo o EBITDA (lucros antes de juros, impostos, depreciação e amortização), o fluxo de caixa, o fluxo de caixa livre e, em última análise, o que a IRR (Internal Rate of Return=Taxa interna de retorno) acredita que pode alcançar.

Vale destacar também que os fundos de private equity muitas vezes investem em diversos negócios ao mesmo tempo. No longo prazo, o objetivo desses fundos é:

- fazer com que essas empresas cresçam;

- consigam se consolidar no mercado;

Ambos intuitos, permanecem até que tenham tamanho e solidez suficientes para se tornarem companhias de capital aberto, com ações negociadas na bolsa de valores. Em geral, é nesse aí que o fundo sai do negócio (exit), embolsando os lucros do investimento realizado.

Venture Capital x Private Equity?

Para responder essa pergunta, vamos recorrer às palavras de quem tem mais autoridade no país em relação a esse assunto: a ABVCAP (Associação Brasileira de Private Equity e Venture Capital).

Segundo a ABVCAP, a diferença entre os dois está no estágio da empresa. Enquanto o Venture Capital se dirige a empreendimentos em fase inicial, o Private Equity está relativo a empresas mais maduras, em fase de reestruturação e/ou expansão de negócios. Por isso, o primeiro é tido como mais arriscado do que os investimentos em Private Equity.

Outro ponto é que as empresas de Private Equity podem se inserir em diferentes setores e mercados. Já as empresas de venture capital costumam participar de mercados inovadores e com alto potencial de crescimento, como tecnologia e finanças.

Em ambos os casos, se distribui os riscos do negócio e há uma união de esforços entre gestores e investidores para agregar valor à empresa. As aplicações podem ser direcionados para qualquer setor que tenha perspectiva de grande avanço e lucros no longo prazo.

A opção por obter recursos via VC/PE apresenta algumas vantagens em relação à um molde financeiro tradicional. A primeira delas é que os bancos, em geral, exigem que as empresas comprovem receita para conceder crédito, fato impossível para firmas em estágio pré-operacional.

O Tradicional

Além disso, no financiamento tradicional, a empresa precisa começar a pagar o valor com rapidez, acrescido de juros. Isto é, tira dinheiro do caixa da empresa em um momento em que ela precisa de todos os recursos para investir no seu crescimento. Já no VC/PE, os investidores receberão o dinheiro aplicado e a rentabilidade em um prazo mais longo, de forma proporcional ao resultado que a empresa gerar.

Nesse sentido, o investimento via VC/PE é igual a uma aplicação em ações, no qual a expectativa de lucro está relacionada com o desempenho da empresa.

Fundos: Venture Capital e de Private Equity?

Diferentemente do que ocorre com os fundos de renda variável (ações) convencionais, os fundos de VC/PE, via de regra, são balizados em “condomínios fechados”, ou seja, os investidores compram as cotas e não podem resgatá-las enquanto o fundo estiver ativo. Os cotistas só vão receber o capital (valor investido mais o lucro) quando ocorrer o desinvestimento, o que costuma ocorrer de 5 a 10 anos após o início do fundo.

Então, o investimento em Venture Capital pode ser realizado por companhias de participações, gestores, por meio de fundos estruturados para essa finalidade ou, ainda, por investidores individuais que disponham de capital para investir nessa modalidade.

O envolvimento dos fundos na gestão do negócio pode ser maior ou menor, de acordo com o perfil da empresa investida e as suas necessidades. Esse envolvimento também está relacionado com a instalação de estruturas de governança corporativa que viabilizem o crescimento da empresa e protejam os investimentos realizados.

Cronologicamente falando, podemos dividir o investimento em Venture Capital/Private Equity em 3 fases. Veja a seguir.

1. Período de Captação

O fundo seleciona as empresas nas quais deve investir e os cotistas precisam assinar um documento comprometendo-se com os aportes financeiros.

2. Período de Investimento

Aqui os investimentos nas empresas já começaram a ser feitos e os resultados começam a se tornar mais visíveis. As empresas podem comprar concorrentes, melhorar o nível de governança corporativa ou até fazer a abertura de capital.

3. Período de Desinvestimento

Este já é o final do investimento. Para obter lucro com a operação, é preciso avaliar possíveis estratégias de saída, como:

- IPO, ou seja, abertura de capital da empresa;

- venda da participação societária para outras empresas interessadas;

- venda da participação para outros fundos de Private Equity.

Investidor-Anjo? Como Funciona?

Como estamos falando de Venture Capital e de Private Equity, é importante explicar também a existência de uma outra maneira de investir em startups em estágios iniciais, que é o investidor-anjo.

Trata-se de um investimento efetuado por pessoas físicas com capital próprio em empresas com alto potencial de crescimento. Eles frequentemente atuam em várias delas e buscam agregar valor estratégico por meio de conselhos e gerando conexões.

Colaboram com ideias sobre como operacionalizar a empresa, MVP (minimum viable product) e o ajuste do product market fit (encaixe do produto no mercado). Concentram-se mais em fatores qualitativos, como quem são os fundadores e as chances do negócio decolar.

Normalmente, os investidores-anjos têm participação minoritária no negócio e não contam com posição executiva na empresa, mas podem apoiar o empreendedor atuando como um mentor ou conselheiro.

Em geral, o investidor-anjo é um empresário, empreendedor ou executivo que já trilhou uma carreira de sucesso e pode destinar parte do seu patrimônio financeiro para investir em novas empresas, além de usar sua experiência para apoiar a nova empresa. As empresas costumam contar com um grupo de investidores-anjos, de 5 a 30 pessoas, o que permite tanto diluir os riscos quanto compartilhar a dedicação necessária.

Rodadas de Investimento?

A rodada de investimento é o processo pelo qual uma empresa capta recursos para promover seu crescimento contínuo. Trata-se de um modelo usado pela maior parte das startups e das fintechs para se financiar.

Nas rodadas de investimento, os investidores oferecem dinheiro em troca de uma participação acionária no negócio. Há alguns modelos de troca de conhecimentos ou permuta por participação, mas são menos comuns.

As rodadas são divididas em séries (series) e a classificação que as acompanha tem a ver com o estágio da startup. Seus nomes seguem a ordem alfabética: a primeira rodada significativa é a Série A, a segunda é a Série B e assim por diante. Antes disso, pode haver um investimento-anjo e também o chamado investimento semente. Veja a seguir com mais detalhes.

Investimento-Anjo

Normalmente é a primeira rodada de investimentos de uma startup. Inicialmente testa-se a tese, monta-se o time inicial e desenvolve-se um MVP. Costuma ser composta por pessoas físicas, muitas vezes família e amigos, e pequenos investidores que vão fazer o aporte inicial. Nessa fase, o volume de investimentos, no Brasil, costuma ser de até R$ 700 mil.

Investimento Semente (Seed)

O intuito é fornecer aporte para apoiar o trabalho inicial de pesquisa, desenvolvimento e validação de mercado da empresa.

O montante também vem para ajudar a startup a empregar uma equipe mais profissional. Nessa fase, os empreendedores estão trabalhando com poucos funcionários ou somente os sócios estão atuando na empresa.

Nessa fase, quem investe são investidores-anjo e fundos de Venture Capital. O aporte de capital varia, mas costuma estar entre R$ 700 mil e R$ 2mi.

Series A

Deste modo, o foco agora é otimizar a base de usuários e criar novas ofertas de produtos, bem como, de serviços. É uma chance para medir o produto em diferentes mercados.

Todavia, é importante que a startup tenha um plano para desenvolver um molde de negócios que gere lucro a longo prazo.

Fundos de Venture Capital em regra, são os investidores de séries A e os valores podem ir de R$ 2mi a R$ 20mi.

Series B

Aqui, o aporte é maior e tem como função ajudar para escalar o negócio e ajudar a startup a expandir o alcance do mercado. Isso pode acontecer por meio do aprimoramento de processos, novas contratações e até mesmo na compra de outras empresas.

Assim, os valores investidos podem chegar a dezenas de milhões.

Series C

O investimento tem como objetivo acelerar a empresa em todos os aspectos, lançando-a no mercado internacional e/ou adquirindo novas companhias. Contudo, os investidores injetam capital em empresas maduras e de alto potencial, com intenção de receber mais que o dobro da quantia de volta.

Como exemplo, podemos citar a rodada de investimentos que o Nubank fez em julho de 2019, levantando US$ 400 milhões na série F. Contudo, o bancop acumula US$ 820 milhões levantados em sete rodadas de investimento desde a sua fundação, em 2013. Em seu site, o Nubank explica como tem sido esse processo.

IPO

O IPO (Oferta Pública Inicial – Initial Public Offering) é o processo de abertura de capital da empresa na bolsa de valores. Todavia, é a primeira vez que uma empresa vende suas ações para o público, deixando de ser um negócio detido por poucas pessoas e passa a ter muitos acionistas.

Então, também é uma oportunidade de saída para investidores que entraram em estágios anteriores e queiram agora realizar os lucros do investimento.

Exits

Por último, em algum momento os V.C. podem se deparar com uma oportunidade de exit, logo, quando ocorre uma nova rodada de investimento. A expressão exit se refere a esse ponto de saída (da startup) daquele investidor.

O exit pode ocorrer também quando a startup pertence a uma empresa maior.

Grandes companhias adquirem startups como parte de uma estratégia de proteger sua posição de liderança ou de entrar no mercado brasileiro. Afinal, a venda de uma startup para uma organização é um dos eventos de liquidez mais comuns por ser bastante rentável para os fundadores da startup e investidores iniciais.

Deste modo, vale trazer os motivos que levam a uma saída ou exit, vejamos:

- venda estratégica para outras empresas no mesmo setor (trade sale);

- estrutura de recompra da participação do fundo pela própria empresa ou acionistas controladores (estrutura de recompra);

- venda de participação para outros Fundos de V.C.;

- abertura de capital da empresa (IPO).

Como está o Venture Capital no Brasil?

Apenas em janeiro de 2020 foram mapeadas as aquisições de 14 startups no Brasil, o que representa um aumento de 40% em relação ao mesmo mês do ano anterior. Isto é, em volume financeiro, foram por volta de US$ 218mi.

Então, nessa lista, se destaca a aquisição da Plataformatec, uma orientação especializada em engenharia de software, pelo Nubank.

Temos visto uma acúmulo de aportes em estágios iniciais de desenvolvimento das startups, assim, com cerca de 60% das rodadas realizadas nos estágios pré-seed ou seed, com um valor médio de US$ 350 mil por aporte.

Loft

Em suma, outro marco importante de janeiro veio da Loft, que atingiu R$ 1bi de valor de mercado nesse mês. Com isso, se tornou um unicórnio com apenas 16 meses de operação, a startup que alcançou este valor em menos tempo na história do país.

De acordo também com dados do Distrito Dataminer, somando os dois primeiros meses deste ano e a atual cotação do dólar, mais de R$1bi já foi aplicado em Venture Capital. Assim, o volume é 45% superior em relação ao mesmo período do ano que se passou.

O ecossistema de Startups está cada vez mais forte no Brasil, sendo um ótimo momento para ser um Advogado de Startups, bem como para implementar a Transformação Digital Jurídica nas suas práticas no Direito.

Fonte: Distrito.

Seja um(a) Advogado(a) do Mundo Digital

Aproveitando o atraso do Direito, busca-se algo a nosso favor. Assim, há uma possibilidade de implementar em suas práticas de Transformação Digital Jurídica.

Por isso, vale ressaltar, que é melhor ser protagonista das mudanças, ao invés de ter que “correr atrás do prejuízo”. Logo, não se engane, o mundo será ainda mais digital.

Para tanto, um dos pontos mais importantes do mundo digital é entender como usar os ZB. Estes que, atualmente são cerca de 40ZB por ano para te auxiliar nas decisões.

Por isso, é fundamental implementar em suas práticas o Direito Guiado por Dados.

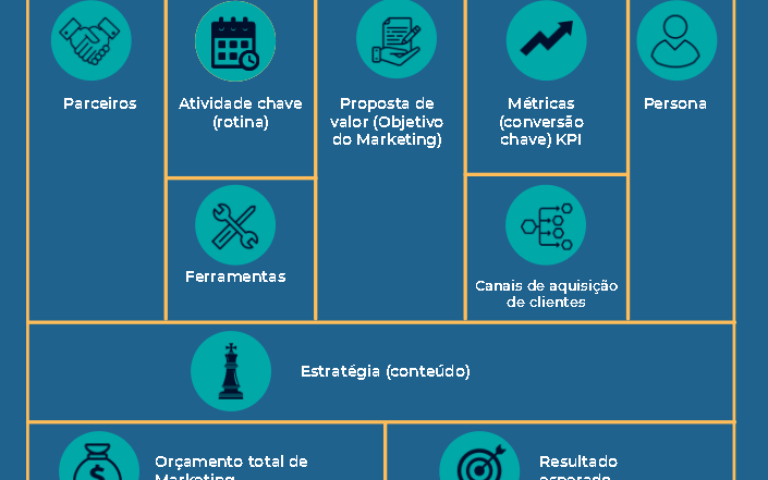

Para ter resultados de alto nível no campo do Direito, o profissional jurídico precisa aprender a construir e implementar na Advocacia o processo comercial moderno utilizado por Startups e empresas de Tecnologia.

Assim sendo, esse efeito é necessário na construção da Jornada Lucrativa do Advogado Moderno.

Então, para um maior entendimento dos novos meios de sucesso do mundo digital, inclusive aprender sobre as novas profissões jurídicas, além do Big Data e I.A., indico a leitura do O Guia Completo do Direito Guiado por Dados.

Clique aqui para fazer parte do nosso canal do telegram (conteúdos mais completos e exclusivos).

Acesse o perfil do instagram do Advogado de Startups